이씨의 자산 구조조정 요망 항목

은퇴를 5년 앞둔 회사원 이씨는 20년간 맞벌이를 하면서 열심히 재테크를 한덕에 부동산 자산, 금융자산 모두 합해 10억가까이의 자산을 형성했다.

최근 몇 년간의 아파트 가격 폭등과 주가 상승이 자산가치를 크게 올려놓는데 한몫 했다.

부동산 가격은 5년간 두 배 뛰어 올랐고 보유하고 있는 펀드들은 대체로 20%이상의 수익을 올리고 있다. 그러나 막상 대학생인 자녀의 등록금을 내기 위해 학자금 대출을 받았다.

오래된 중고차를 교체하기 위한 자금도 마이너스 통장을 사용할 까 생각중이다. 투자를 위해 분양받은 아파트의 중도금은 저리 대출을 활용할 계획이고 잔금은 전세를 주고 그 전세금으로 처리할 계획이다.

처음 재테크를 시작할 때 주택구입을 위해 일으킨 5천만원은 아직 이자만 갚고 있다. 빚 갚는 생활이 부담스럽긴 하지만 이자 내는 것 보다 보유한 자산의 가치가 더 빠르게 상승하기 때문에 굳이 갚을 필요를 절실하게 느끼지 않는다고 한다.

■ 재테크 성공? 빚테크 함정! =‘빚은 소도 잡아 먹는다’라는 옛말은 말 그대로 옛말이 되어 가고 있다. 심지어 재테크의 유행으로 이제 많은 사람들이 빚도 자산이라고 믿기까지 한다. 가장 큰 이유는 저금리 경제환경으로 빚으로 나가는 이자보다 그 빚을 활용해 투자를 했을 때 기대할 수 있는 수익이 더 클 수 있다고 믿기 때문이다. 돈을 좀더 여유있게 쓰기 위해 재테크를 시작했으나 소위 빚테크를 하며 빚으로 생활하는 것이다.

가계 부채가 700조에 달하며 가계 재무 위험이 극에 달한 현실은 이와 같이 사람들의 부채에 대한 인식이 합리적인 수준을 벗어나 생겼다 해도 과언이 아니다. 그렇다고 빚테크를 하는 사람들이 뚜렷한 기대 수익과 복잡한 자산 구조에 대해 세밀한 계획과 분석을 하고 있지도 못하다. 더 오를 것이라는 막연한 믿음과 부채를 갚기에 아깝다는 마음으로 위험을 치밀하게 따지지도 않고 위험한 투자를 감행하는 것이다.

■ 빚잔치로 이어질수도= 사례의 이씨도 은퇴는 5년 밖에 남지 않았는데 새로 분양받은 아파트의 수익을 정확히 예측하고 있지 못하다. 2주택을 벗어나기전에는 양도소득세와 보유세, 대출이자 등을 따져보았을 때 수익에 대한 기대보다 위험이 더 크다. 한치 앞을 알 수 없는 부동산 시장 전망으로 이제 겨우 5년 남은 은퇴기간동안 투자 대박을 약속하지 못한다. 거래가 실종되어 있는 현실에서 2주택을 벗어나지 못한 채 빚은 빚대로 남고 2주택의 합산 가격이 10억을 초과해 종부세 대상이 되어 세금까지 가중 될 위험도 있다. 자산으로 인해 비용이 증가한 현금흐름을 개선하지 못한 채 은퇴를 하게 된다면 그 자산을 급하게 처분하게 되어 오히려 손해 볼 위험이 분명히 존재한다.

최근의 재무상담과정에서는 이씨와 같이 빚에 대해 둔감한 사람들이 많다. 빚으로 투자하는 것에 과감할뿐 아니라 가계 비상금은 웬만하면 마이너스 통장과 신용카드 한도로 이해하는 사람이 대부분이다. 그러나 작은 빚이 경우에 따라서는 가계 재무구조를 심각하게 위협할 수 있다. 금리가 오르고 있고 미국경제의 경착륙, 중국시장의 버블 붕괴 위험을 경고하는 글로벌경제의 위험신호가 심심찮게 들리는 환경이다. 자칫 경제환경이 어렵게 돌아갈 경우 빚테크는 빚잔치로 이어질 수 있다. 20년 간의 맞벌이 재테크를 거꾸로 돌려 시간과 돈을 한꺼번에 까먹을 수 있는 것이다.

제윤경/에듀머니 대표 misosesang@heemang.co.kr

최근의 재무상담과정에서는 이씨와 같이 빚에 대해 둔감한 사람들이 많다. 빚으로 투자하는 것에 과감할뿐 아니라 가계 비상금은 웬만하면 마이너스 통장과 신용카드 한도로 이해하는 사람이 대부분이다. 그러나 작은 빚이 경우에 따라서는 가계 재무구조를 심각하게 위협할 수 있다. 금리가 오르고 있고 미국경제의 경착륙, 중국시장의 버블 붕괴 위험을 경고하는 글로벌경제의 위험신호가 심심찮게 들리는 환경이다. 자칫 경제환경이 어렵게 돌아갈 경우 빚테크는 빚잔치로 이어질 수 있다. 20년 간의 맞벌이 재테크를 거꾸로 돌려 시간과 돈을 한꺼번에 까먹을 수 있는 것이다.

제윤경/에듀머니 대표 misosesang@heemang.co.kr

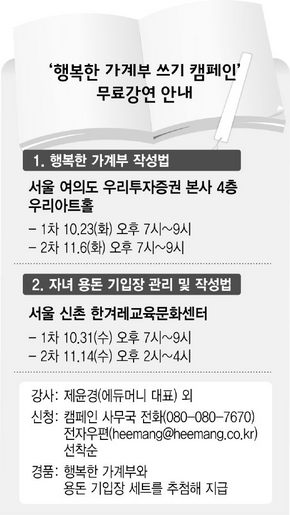

‘행복한 가계부 쓰기 캠페인’ 무료강연 안내

항상 시민과 함께하겠습니다. 한겨레 구독신청 하기

![[사설] 노동자 안전 뒷전 중대재해법 후퇴가 민생 대책인가 [사설] 노동자 안전 뒷전 중대재해법 후퇴가 민생 대책인가](http://flexible.img.hani.co.kr/flexible/normal/300/180/imgdb/child/2024/0116/53_17053980971276_20240116503438.jpg)

![[올해의 책] 숙제를 풀 실마리를 찾아, 다시 책으로 ①국내서 [올해의 책] 숙제를 풀 실마리를 찾아, 다시 책으로 ①국내서](http://flexible.img.hani.co.kr/flexible/normal/800/320/imgdb/original/2023/1228/20231228503768.jpg)

![[올해의 책] 숙제를 풀 실마리를 찾아, 다시 책으로 ②번역서 [올해의 책] 숙제를 풀 실마리를 찾아, 다시 책으로 ②번역서](http://flexible.img.hani.co.kr/flexible/normal/500/300/imgdb/original/2023/1228/20231228503807.jpg)

![오세훈발 ‘토허제 해제’ 기대감…서울 아파트 또 오르나요? [집문집답] 오세훈발 ‘토허제 해제’ 기대감…서울 아파트 또 오르나요? [집문집답]](http://flexible.img.hani.co.kr/flexible/normal/212/127/imgdb/original/2025/0211/20250211501041.webp)