미국 실리콘밸리의 지방은행인 실리콘밸리은행(SVB)파이낸셜그룹이 보유했던 채권을 대량으로 매도해 손실을 입었다는 소식이 전해진 직후 순식간에 파산했다. 자산 순위로 미국 내 16위로 벤처기업, 스타트업(start-up) 등에 특화된 금융 지원을 해 국내 은행들에게도 모범 사례로 알려졌던 중견 은행이었던 실리콘밸리은행이 영업 정지가 되기까지 걸린 시간은 이틀도 채 되지 않았다.

사태가 악화되는 것을 막기 위해 연방예금보험공사(FDIC)와 같은 정책 당국에서는 급히 진화에 나섰고 향후 적잖은 논란이 예상됨에도 불구하고 보호한도를 초과한 예금에 대해서도 지급이 가능하도록 하는 긴급 처방을 내놨다. 공포감이 다른 금융기관들로 확산되는 것을 막기 위한 조치다.

실리콘밸리은행 사태는 팬데믹 이후 미국 연방준비제도(Fed·연준)가 적극적으로 경기를 부양하기 위해 늘렸던 유동성 확대에 따른 수혜를 가장 크게 입었지만, 반대로 이후 통화 긴축이 이뤄지는 과정에서 충격도 가장 크게 받는 ‘취약한 연결고리’의 특성을 고스란히 보여줬다.

실제 이번 파산의 직접적인 원인으로 알려진 실리콘밸리은행의 자산 구성을 살펴보면, 55%가량이 국채로 주택저당증권(MBS)와 같은 채권이었다. 2021년 테크기업 호황 당시 실리콘밸리로 자금이 대거 유입되면서 급증했던 예금에 비해 대출은 많이 늘어나지 않아 은행은 보유 자산의 상당 부분을 채권에 투자한 것이다.

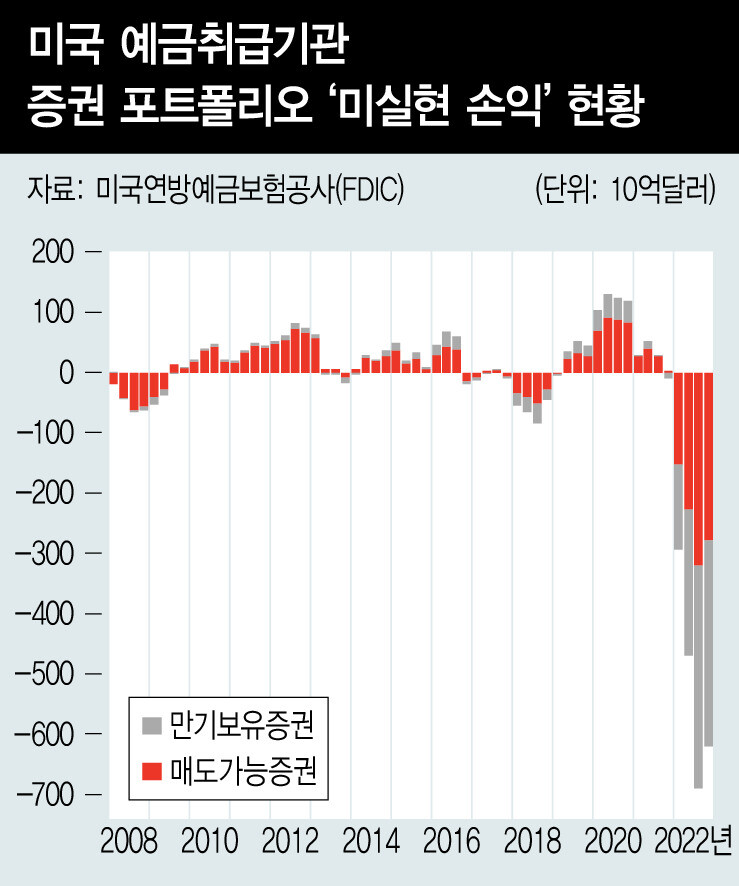

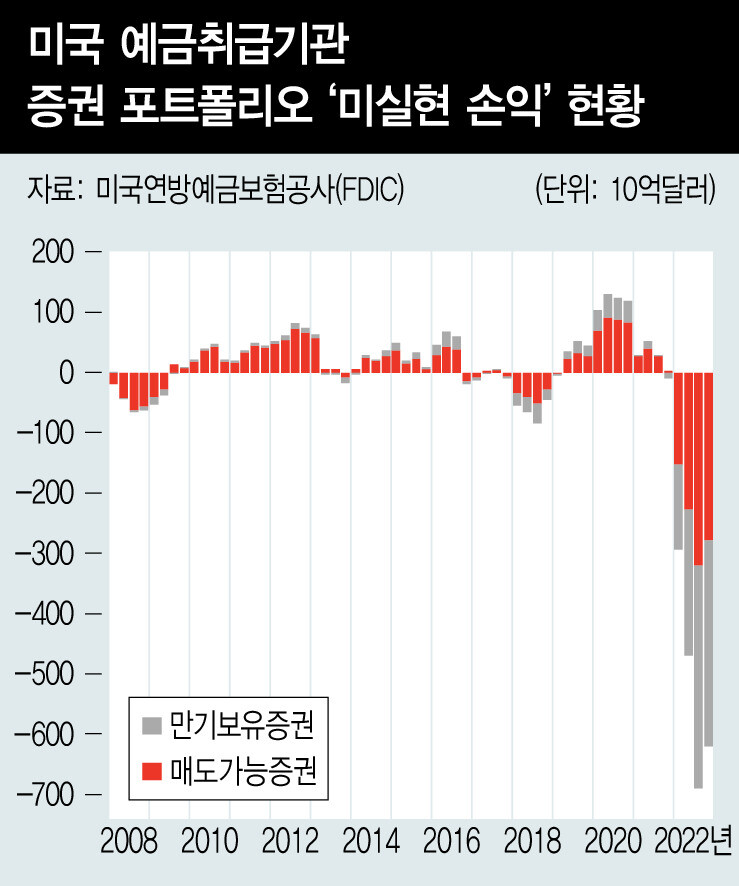

그런데 지난해 연준이 기준금리를 매우 공격적으로 인상하자 보유 채권의 평가손실이 발생하기 시작했다. 엎친 데 덮친 격으로 고금리 환경으로 인해 실리콘밸리 내 기업들의 자금 사정이 더 어려워지면서 오히려 유동성을 확보하려는 수요가 급증했다. 결국 예금 인출 요구에 응하기 위해 손실을 보면서까지 보유 채권을 매각해야 하는 상황이 발생했고, 막판에는 현금 9억6천만달러가 부족해지는 사태까지 있었다.

실리콘밸리은행이 보여준 짧았던 흥망성쇠는 코로나19 이후 연준의 통화정책 행보와 궤적을 같이 한다는 점에서 더욱 두드러진다. 돈을 풀 때는 더할 나위 없이 우호적이었던 상황이 반대로 돈줄을 죌 때는 부메랑으로 돌아온 셈이기 때문이다.

또한 실리콘밸리은행이 집중적으로 투자했다고 알려진 채권 역시 매수나 보유할 때 어떤 위험이 발생할 수 있는 지도 이번 사태로 적나라하게 볼 수 있었다. 실리콘밸리은행이 투자한 채권은 국채나 정부보증채권으로 대부분 신용 위험과는 무관한 채권들이다. 하지만 채무불이행 위험이 제한적이란 의미와 채권가격이 변하는 위험은 전혀 다르다. 즉 해당 채권을 만기까지 보유할 경우 신용위험이 없다면 원금과 중간에 지급되는 이자들을 모두 수령함으로써 손실이 입지 않지만, 실리콘밸리은행처럼 중간에 불가피하게 매도해야 한다면 당시 시장의 상황에 따라 손실이 발생할 수 있다. 결국 실리콘밸리은행이 예금 인츨 등의 요구에 대응하기 위해 급하게 손실을 보고 매도하는 과정에서 보유 자산과 부채간의 '미스 매치'가 발생한 문제로도 평가할 수 있다.

더구나 이처럼 보유 채권의 가격 하락이나 손실을 보게 만든 직접적인 원인이 어떤 형태로든 공격적으로 기준금리를 인상했던 연준에 있다면 이번 사태는 향후 전개될 통화정책 일정에도 상당한 영향이 미칠 것으로 보인다. 당장은 여전히 높은 물가에 대응하기 위한 긴축 사이클 자체는 지속될 여지가 크지만, 이미 공격적인 인상이 누적되면서 직접적인 피해 사례가 발생했다. 자연스럽게 향후 긴축 일정이 예상보다 앞서 마무리되거나 최종금리 수준의 하향으로 연결될 가능성이 클 수밖에 없다.

대신증권 이코노미스트 & 채권 애널리스트