대표적 굴뚝 산업인 정유업계가 친환경 사업 투자를 위해 녹색채권(그린본드) 발행에 앞다퉈 나서고 있다. 조만간 녹색채권 누적 발행액이 1조원을 웃돌 수 있다는 분석도 나온다.

현대오일뱅크 쪽은 11일 <한겨레>와 한 통화에서 “친환경사업 투자금 확보를 위해 2천억원대 녹색채권을 발행할 것”이라며 “이달 20일 기관투자자를 상대로 한 수요예측에서 반응이 좋을 경우 최대 4천억원까지 발행규모를 늘릴 수 있다”고 밝혔다.

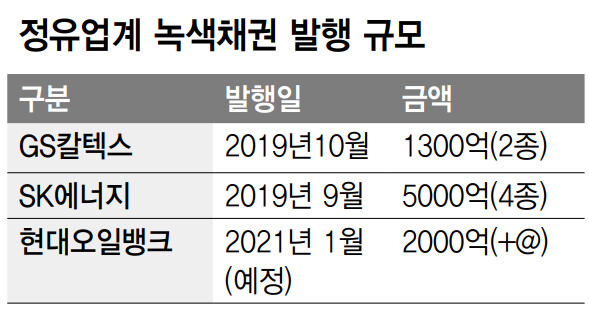

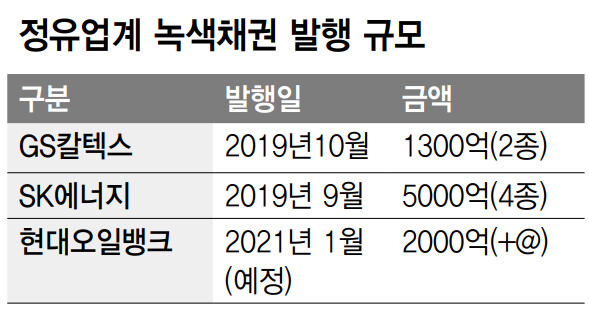

정유업체가 국내에서 녹색채권을 발행하는 것은 이번이 세번째다. 에스케이(SK)에너지가 지난 2019년 9월 5천억원어치 녹색채권 4종을 첫 발행한 데 이어, 같은해 10월 지에스(GS)칼텍스가 1300억원어치 채권(2종)을 내놨다. 이번 현대오일뱅크의 채권발행(최대 4천억원)이 예상대로 진행되면, 국내 정유업계의 녹색채권 누적 발행액이 1조원을 넘게 된다.

녹색채권은 신재생에너지 시설이나 탄소중립 설비 등 친환경 관련 사업자금 마련을 위해 발행하는 회사채다. 발행 용도와 실제 자금 사용 내역에 대해 회계법인이나 신용평가기관 등 외부평가기관으로부터 인증 및 평가를 받아야 발행할 수 있다.

국내 녹색 채권 발행 실적은 다른 나라에 견줘 미미한 편이다. 환경부 자료를 보면, 전세계 녹색채권 시장은 2019년말 기준 2500억달러(270조8천억원) 규모에 이르지만, 국내 녹색채권 시장은 지난해말 현재 3조3천억원에 머물고 있다. 이마저도 산업은행 등 금융기관들이 기업에 친환경사업 자금을 빌려주기 위해 발행한 채권이 대부분이다.

정유업계 한 관계자는 <한겨레>에 “일반 회사채를 활용해도 되지만, 녹색채권이 기업의 ‘환경·사회·지배구조 경영’ 의지를 보여주는 좌표 구실이라는 점을 고려했다”며 “국제적으로도 탄소중립 경영을 기업평가 기준인 된 만큼 필요한 경험을 쌓는다는 의미도 있다”고 설명했다.

홍석재 기자

forchis@hani.co.kr