역사적으로 한 나라 경제를 망가뜨린 가장 큰 내부의 적을 든다면 그것은 다름 아닌 바로 높은 물가였다. 인플레는 거대한 제국을 무너뜨리기도 했고 국민의 삶을 송두리째 앗아가기도 했다. 인플레이션의 어원은 라틴어 ‘인플라레’(inflare)로 ‘크게 부풀어 오르다’라는 뜻을 지니고 있다. 인플레이션의 원인으로는 여러 가지가 있겠지만 가장 대표적인 것은 무분별한 통화량 부풀리기다.

2008년 글로벌 금융위기 때 미국과 유럽, 일본 중앙은행의 자산(유동성 원천)은 다 합쳐 5조달러가 채 안 됐지만 그로부터 10년 후에는 14조달러가 됐다. 문제는 팬데믹 기간으로, 이들 3대 중앙은행의 자산은 최근 불과 3년 동안 10조달러가 더 불어나 현재 24조달러에 이른다.

인플레이션은 경기침체의 씨앗이다. 중앙은행이 화폐 가치를 지키려고 돈줄을 조이면 그 결과 경기는 식는다. 2008년 금융위기 직전까지 미 연방준비제도(연준)는 2년에 걸쳐 4.25%포인트의 금리를 올렸는데 지금은 불과 1년 만에 4.75%포인트를 올렸다. 역대급 초고속 금리인상이다. 이처럼 가파른 금리인상은 그간 부풀려진 자산시장을 강타한다. 최근 암호화폐나 부동산, 심지어 국채가격이 하락(금리상승)한 건 이와 무관하지 않다. 세계적으로 지난 저금리 때 주거용 부동산보다는 상업용 부동산 쪽에서 대출이 크게 일어났기에 이에 대한 우려의 목소리가 큰 건 당연하다.

그렇다고 쏠림이 있었던 모든 자산이 다 망가져서 금융위기가 온다는 뜻은 아니다. 대부분의 자산은 아무 일 없이 지나가겠지만, 빚으로 부풀려진 일부 자산은 균열을 보일 것이다. 특히 이런 어수선한 일들(신용경색)은 오히려 중앙은행이 금리인상을 멈춘 다음에 본격적으로 일어난다. 통화정책과 효과 사이의 시차 때문이다. 원래 누구나 한계 상황까지는 버티는 법. 결국 두 손 두 발 다 들려면 시간이 좀 필요하다. 1970년 이후 미국에서 있었던 총 7번의 경기침체 모두가 연준의 금리인하 기간에 발생했다. 경기침체가 오니 연준이 금리를 내린 것이기도 하다.

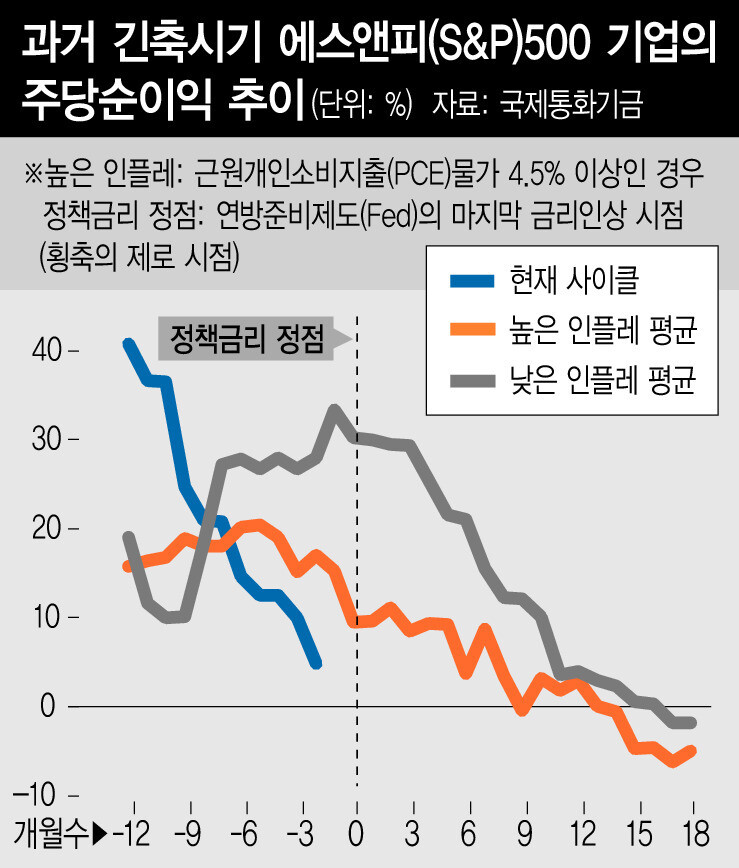

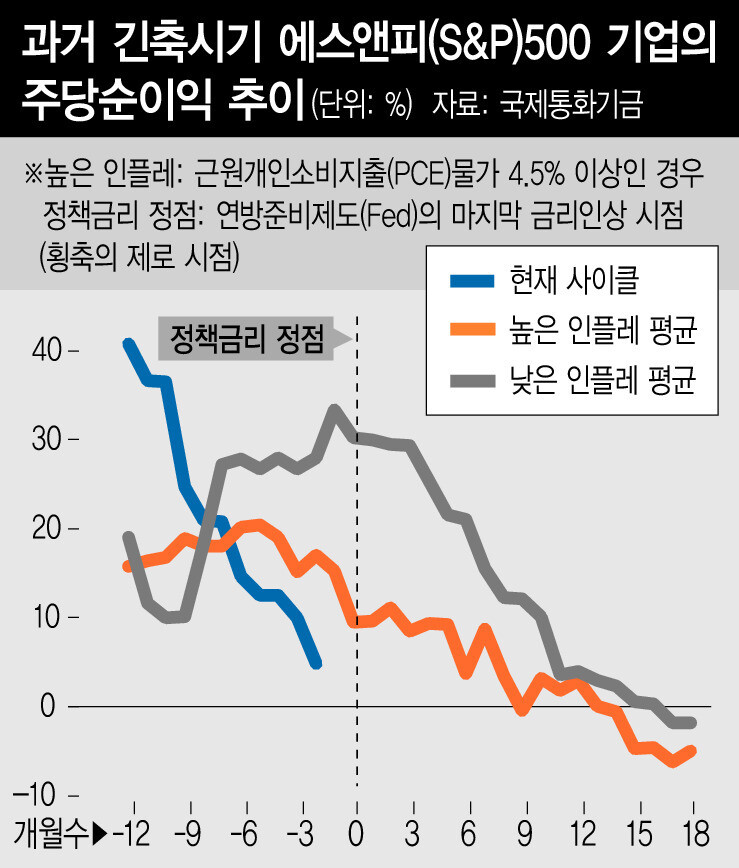

기업 실적 또한 통화긴축 기간보다 금리동결 다음에 둔화되는 경향이 있다. 과거 긴축사이클에서 에스앤피(S&P)500 기업의 주당순이익을 보면 정책금리가 정점을 찍은 다음 본격 둔화했음을 확인할 수 있다. 낮은 인플레이션의 경우엔 금리를 올려도 기업이익이 계속 늘다가 금리동결 후 이익이 둔화됐고, 높은 인플레이션의 경우는 기업이익이 더 일찍 꺾였고 금리동결 후에도 1년 이상 약했다. 물가가 높을수록 기업이익이 더 부진했던 건 그만큼 연준이 금리를 더 높이 올려 경기가 나빠졌기 때문이다. 지금이 바로 그런 경우다. 앞으로 증시는 기업이익 둔화라는 높은 파고를 헤쳐가야 한다.

하지만 이런 사실을 너무 두려워할 필요는 없다. 시장은 매우 똑똑해서 이미 이런 사실을 일부 주가에 반영했고 또 기업마다 사정도 다르기 때문이다. 결론적으로 중앙은행이 금리를 동결하고 경기가 약할 때 시장 전체를 따르는 지수보다는 종목에 보다 집중해야 한다. 올해는 증시 전체가 요란한 잔치를 벌일 만한 해는 아니라고 본다. 요컨대 중앙은행이 금리를 올리든 말든 돈 잘 버는 우량 성장주를 쫓아가면 그만이다.

<3프로TV> 이코노미스트